隨著易方達公司率先披露基金一季度報,旗下明星基金經理“頂流”張坤的持倉曝光。

截至2021年一季度末,張坤管理的基金規模高達1300億元,和上年末的1186億元相比有所擴大。其中易方達藍籌精選規模高達880.16億元,占據了總規模的68%。易方達中小盤和易方達優質企業三年期的持倉規模分別為314.64億元、105.75億元。

一季度張坤對其管理基金的持倉結構進行了調整,大幅下調了白酒股,尤其是洋河股份和瀘州老窖,而頭部白酒股茅臺和五糧液持股仍有所加碼。與此同時,張坤增持了銀行股招商銀行和平安銀行,也大增了電子和醫療股。

張坤認為,判斷周期性的頂部和底部幾乎是不可能的,而相對可行的是,不斷審視我們組合中的公司長期創造自由現金流的能力有沒有受損,如果沒有,只要內在價值能夠穩步提升,股價運行中樞提升就是遲早的事情。

他還強調,股價的波動是劇烈的,如果心中沒有企業內在價值的 “錨”,投資就很容易陷入追漲殺跌中。

調倉

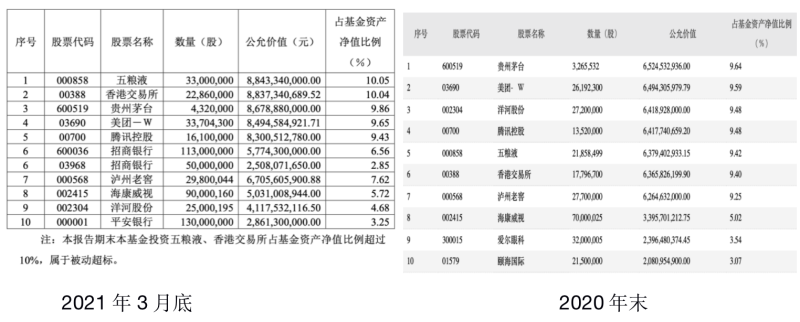

易方達藍籌精選、中小盤及優質企業三年期持股變化

一季度,A 股市場震蕩下跌,滬深 300 指數下跌 3.13%,上證指數下跌 0.90%,創業板指數下跌 7.00%。具體從股票市場來看,一季度分化較為明顯,鋼鐵、銀行、公用事業、輕工等行業表現較好,而國防軍工、通信、非銀金融等行業表現相對落后。

與此相應,抱團股泡沫一度開始破滅,引起廣泛關注,而這背后的重要參與者基金經理也迅速轉移陣地。

4月19日,易方達公司率先披露基金一季度報,基金經理頂流張坤管理的三只基金持倉結構均進行了調整。

易方達藍籌精選一季度份額凈值增長率為-0.73%,同期業績比較基準收益率為 0.24%,降低了食品飲料等行業的配置,增加了銀行等行業的配置。

具體來看,洋河股份和瀘州老窖等白酒股持倉大幅下降,五糧液和貴州茅臺的持股微增。其中招商銀行、平安銀行的持倉規模大增,擠入前十,與此同時,香港交易所及海康威視的持股規模微增。

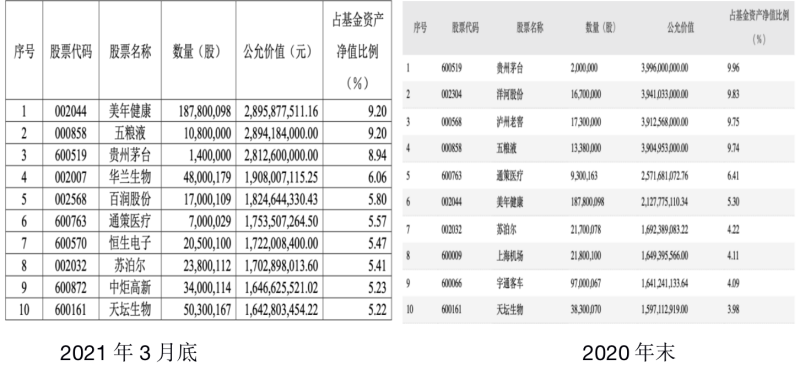

而易方達中小盤一季度利潤減少17.78億元,截至3月底,易方達中小盤份額凈值增長率為-4.74%,同期業績比較基準收益率為-2.72%。張坤降低了交運、汽車等行業的配置,增加了計算機、醫藥等行業的配置。

相比2020年末,張坤易方達中小盤一季度減持了貴州茅臺、洋河股份、五糧液等白酒股票,增持了相關的電子、醫療股。

其中茅臺股的持倉從9.96%下降至8.94%,減持了60萬股;五糧液減持了258萬股,而洋河股份和瀘州老窖的持倉則跌出了前十名,而二者在2020年底的持倉規模還位列前三。換句話說,張坤對洋河股份和瀘州老窖的持倉至少被“腰砍”。

與此同時,美年健康的資產凈值以9.2%的占比位列第一,華蘭生物、百潤股份、恒生電子和中炬高新四只股票持倉規模擠進前十。

而易方達優質企業三年期持倉前十的股票規模基本微增,僅洋河股份的持倉資產凈值占比幾近“腰斬”,錦欣生殖的持股資產凈值占比下降了1.01%。同期,華蘭生物持倉擠入前十。

觀察

優質股票仍受青睞,張坤不愛白酒了?

今年以來,張坤的調倉動態多次引起廣泛關注,月初其大幅減持曾經的白酒重倉股水井坊,加倉醬油股中炬高新,一度引發了市場對白酒股跌落神壇的爭議。從一季度來看,張坤真的不愛白酒了嗎?

從張坤管理的三只基金中可以發現,一季度旗下白酒股確實出現了大幅調整,但分化明顯。整體來看,茅臺、五糧液兩只頭部的白酒股持倉不降反增,其中茅臺股持倉增加了43萬股,五糧液增加了896萬股。

而瀘州老窖、洋河股份,以及水井坊等持倉大幅下滑。一季度張坤管理的三只基金均對洋河股份和瀘州老窖進行了減倉。其中,易方達中小盤洋河股份和瀘州老窖的持倉跌出了前十名。

持股數量 | 茅臺 | 五糧液 | 瀘州老窖 | 洋河股份 |

2020年末 | 580.43 | 3878.85 | 4960.00 | 4840.00 |

2021年3月底 | 623.50 | 4775.00 | 3440.01+ | 2830.02+ |

此外,據基金年報顯示,截至2020年底,張坤操盤的易方達中小盤持有水井坊1400萬股。而據4月2日水井坊公告顯示,易方達中小盤的持股僅有300萬股左右,也就是說,今年一季度,張坤減持了1100萬股水井坊。

隨著張坤對其管理基金的持倉進行調整,此前看好的隱形重倉股也隨之浮出水面。招商銀行、平安銀行、華蘭生物、百潤股份、恒生電子和中炬高新6只股票的持倉規模均在一季度進行了加碼,凈值占比排名均擠進前十。

就張坤管理基金的整體思路而言,其在年報中提及,個股方面,依然長期持有商業模式出色、行業格局清晰,競爭力強的優質公司。整體來看,此前張坤青睞的美團、騰訊等優質標的在一季度依然獲得了加持。

張坤強調,我們著眼于企業內在價值和長期表現優中選優,力求組合中企業內在價值的總和長期看近似于一條逐步增長的曲線。那樣的話,相當于企業的價值每天都以 很小的幅度提升。但實際上,股價的波動幅度遠超于此。

在他看來,第一,不同投資者會對企業價值積累的速度甚至方向產生分歧,比如企業遇到經營困難時,有投資人認為是短期困難能夠克服,而有投資者認為是長期衰落的開始。

第二, 不同投資者的機會成本不同,因此對未來收益率的要求不同,當預期 20%收益率 的投資者認為股價太高收益率不夠時,預期 10%收益率的投資者或許認為股價仍然是有吸引力的。

第三,情緒會放大影響。而市場的魅力在于,一旦價格遠離了企業的內在價值,遲早會激發出負反饋機制,產生對沖的買賣力量,把價格重拉回企業的內在價值線,甚至經常會階段性拉過頭,股價就在周而復始中波動運行。

“判斷周期性的頂部和底部幾乎是不可能的,而相對可行的是,不斷審視我們組合中的公司長期創造自由現金流的能力有沒有受損,如果沒有,只要內在價值能夠穩步提升,股價運行中樞提升就是遲早的事情。”張坤認為,股價的波動是劇烈的,如果心中沒有企業內在價值的 “錨”,投資就很容易陷入追漲殺跌中。

長期來看,我們認為股票市場類似幅度的波動在未來仍會不斷出現,而且事先難以預測。但只要企業的內在價值提升,這樣的波動就終歸是波動,不會造成本金的永久性損失。而作為管理人,我們唯有通過每天不斷的研究和積累,不斷提高判斷企業長期創造自由現金流能力的準確率。

新京報貝殼財經記者 胡萌 編輯 王進雨 校對 危卓